保險科技料助業界年慳2萬億 瑞銀林世康:150萬職位受威脅

原文刊於信報財經新聞

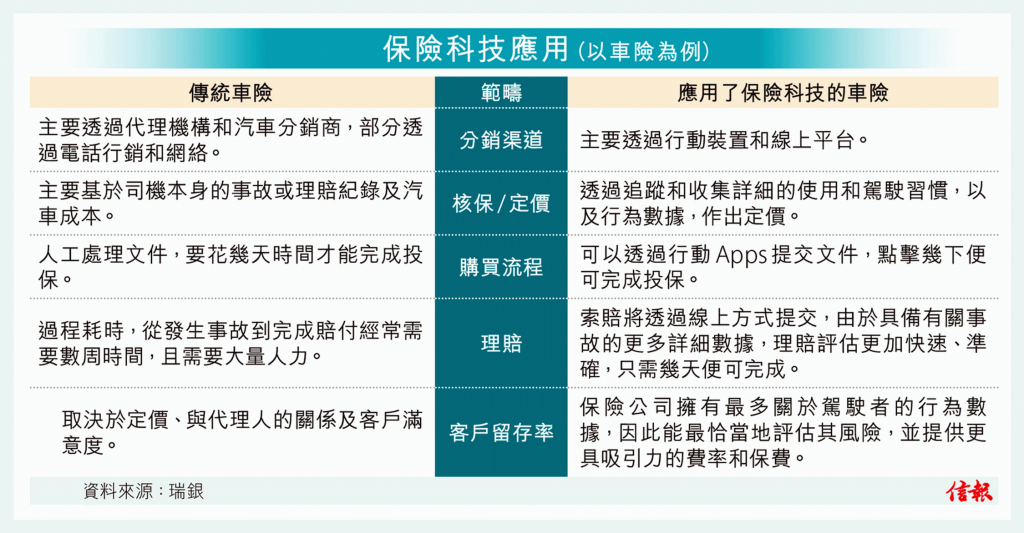

金融科技(FinTech)近年發展蓬勃,保險科技(InsureTech)則相對少人關注,其實不少保險公司早已積極投入研發保險科技,以加強競爭力。瑞銀財富管理投資總監股票分析師林世康認為,到2025年,保險科技可能為亞洲保險行業每年節省約3000億美元(約2.34萬億港元)成本,從而令每年利潤提高約550億美元(約4290億港元)。

代理人數遞減 後勤衝擊大

林世康解釋,保險科技可以在多方面減低經營成本,相對起以往只依賴代理接觸客戶,保險公司現時可以推出流動應用程式,提供免費的健康資訊予客戶,加強兩者之間的聯繫。他稱,這樣可增加新銷售渠道,減少分銷成本,亦能使保險公司更清楚客人的生活習慣及風險等,以作出更具競爭力的報價留住客人,並可透過精準的定價賺取更高利潤。

保險科技除了可以減少虛假索償,降低理賠成本,也能減少當中的文書往來,縮短運作流程並加快索償程序,有助客戶改善對保險行業的觀感。

林世康續稱,隨着數碼化分銷渠道所佔比重愈來愈高,保險代理人的數量將逐漸萎縮;整體而言,保險科技可能令約150萬個職位面臨威脅,後勤部門所受到的衝擊會較前線代理為大。

林世康認為,保險科技有利加快索償程序,改善客戶對保險行業的觀感。(黃潤根攝)

未普及化 客戶適應需時

人工智能、物聯網等不少技術已可應用在保險產品中,惟現時市場卻未見全面應用。林世康認為,原因或包括客戶未習慣分享太多個人資訊;對保險公司而言,公司規模愈大,提升及整合系統就愈需時,保險公司對保險科技初創企業投資的成敗,也會影響保險公司在這方面的發展步伐。

數據已成為發展保險科技的兵家必爭之地,傳統保險公司有多年歷史,手握大量客戶數據,使初創企業很難在這方面超越傳統保險公司。不過,初創企業亦非無法突圍而出,林世康說,保險初創企業除了可靠價格取勝外,亦可提供一些新產品。他舉例,外國已有保險初創企業容許客戶為家中單獨一樣物件(如獎盃)在短時間(如去旅行期間的10天)投保。

策略明確的公司值得投資

林世康指出,愈來愈多公司向保險科技發展,如果保險公司仍故步自封,將可能受到重大衝擊。他預期,在未來幾年,保險公司的市佔率將隨着採用科技步伐的快慢而有一定上落。他建議投資者可考慮投資於有明確科技發展策略,以開拓新市場或拓闊市佔率的公司。同時,當公司規模愈大,利用科技節省成本的機會自然愈多,這個影響預期可在未來幾年慢慢浮現。

採訪、撰文︰謝智聰

支持EJ Tech

如欲投稿、報料,發布新聞稿或採訪通知,按這裏聯絡我們。