私募基金投資公司也投人(松仁)

過去幾期談過關於私募風投近期所投的熱門行業後,本期筆者希望分享一下個人對作為私募基金從業員的一些小小感想。

提到香港金融行業,很多人會想到投資銀行、商業銀行、對沖基金等等,然而筆者自畢業後,便機緣巧合輾轉投身到私募股權投資基金行業。此行頭不大,一個辦公室裏,大基金幾十人,中小型的有十多甚至只有數人在運作,所以一般行內人之間都比較熟。

按公司規模及盈利劃分

一般私募股權投資基金做的就是找一些有潛力的私人企業,投入資金及各種協助企業發展的資源,讓企業進一步成長,提高盈利水平,最後基金把股權賣掉,或者幫助公司上市然後取得上市公司股票。這些基金按所投對象的大小及盈利水平再細分。例如一些基金專門投一些還未有盈利仍在虧損狀態的早期企業,像美國知名風險投資基金紅杉資本及IDG資本等,他們往往一年投幾十個小型企業,但是過幾年後大部分投資可能血本無歸,然而只要一兩間公司投後表現優秀,就能彌補其他虧損,並且大賺一筆。

另外一些基金則投資有盈利公司,希望投後有一定增長,然後上市提升企業價值。最後一些基金主要做收購,整個公司買下來,改善業績,然後再賣出去。

筆者做的是有盈利、增長型大陸公司的投資,在過程當中須找到需要融資的企業,跟企業談入股價格、調查企業每個環節,最後找律師制訂入股文件、給錢、完成交易、協助所投企業往後發展等等。

在一個幾個人的小團隊負責一個項目,有時候做到通宵達旦,也是挺累的工作。有朋友問,在這行頭有什麼挑戰?其實這個行業,我個人認為比炒股票好,終歸是長期投資私人公司,不需要每天被波動的股價牽動情緒,同時也可以幫助有需要發展的企業拿到錢和資源,對社會資源分配有一定幫助。同時作為外資基金,融資成本比國內低很多,國內企業也可以透過這些成本較低的錢去發展,甚至有機會跑到海外的市場(尤其是在目前國內大公司容易貸款、小公司常吃銀行閉門羹的狀況)。

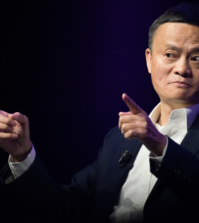

事實上,我們投資企業其實也是投人。軟銀孫正義說,當年投阿里巴巴,原因是他看到馬雲眼中的那團火。尚且不討論他有沒有馬後砲(可能他也看到很多眼中有火的企業家,投資了他們,如今卻已經關門大吉),但是一個企業家的背景、遠景和生活習慣等,其實對我們的投資有舉足輕重的影響。例如一個企業雖然發展勢頭不錯,同時也處於一個增長迅速的行業,然而企業老闆卻有一些不良嗜好,例如賭博,以及在正常夫婦關係以外有很多其他的關係等等,都對企業未來的發展有很大影響。

老闆私生活也要查

故此我們做這行,在看一個企業的過程中,與企業老闆其實亦敵亦友,一方面要培養大家之間的關係,讓各種談判及盡職調查可以順暢一點;另一方面卻要暗地裏查這個老闆的背景。很多私募基金到一定程度會找專業調查機構去查公司老闆的背景、所交往的人、有沒有黑道背景、有沒有小三或「過大海」。表面上企業老闆跟基金經理好似很friend,談公事私事喝酒喝茶,背後對大家都有所保留的。畢竟做成一宗生意,做公司的股東,需要一定的信任。

筆者看過一些企業,所有條件都不錯,老闆言談正直大方,財務法律都進展很好,可惜後期找來專業機構了解一下老闆的私生活,發覺老闆有很多外遇,夫妻關係非常緊張。面對公司有機會因老闆離婚而影響股權分布,以及擔心老闆因男女關係而無心事業,最後筆者的基金並沒有投資有關企業,後來得知企業被捲入更大的生意糾紛,可謂是避開一劫!

其實企業愈小、愈早期,更需要關注老闆的個人素質,畢竟一個小公司往往都是one man band,個人對整個企業的發展影響很大,大型企業又有很扎實的管理層,一般會稍微好一點(像最近民行行長被調查該行股價雖然猛跌,但仍能維持業務)。

故此風投私募這一行,看人的技巧十分重要,透過每年看幾十間幾百間企業,認識幾十個老闆,在大量的交往中慢慢就會形成一種觸覺,而這種觸覺,我認為,就像一些炒股票的人看到某股票的走勢圖就感覺到會升一樣,是做私募風投一種關鍵的Skill Set。

更多松仁文章:

支持EJ Tech

如欲投稿、報料,發布新聞稿或採訪通知,按這裏聯絡我們。