揀生科企勤讀招股書篩走次貨 研新藥夭折率90% 捕捉2.5萬億商機

CalSTRS投資總監Christopher Ailman。(黃勁璋攝)

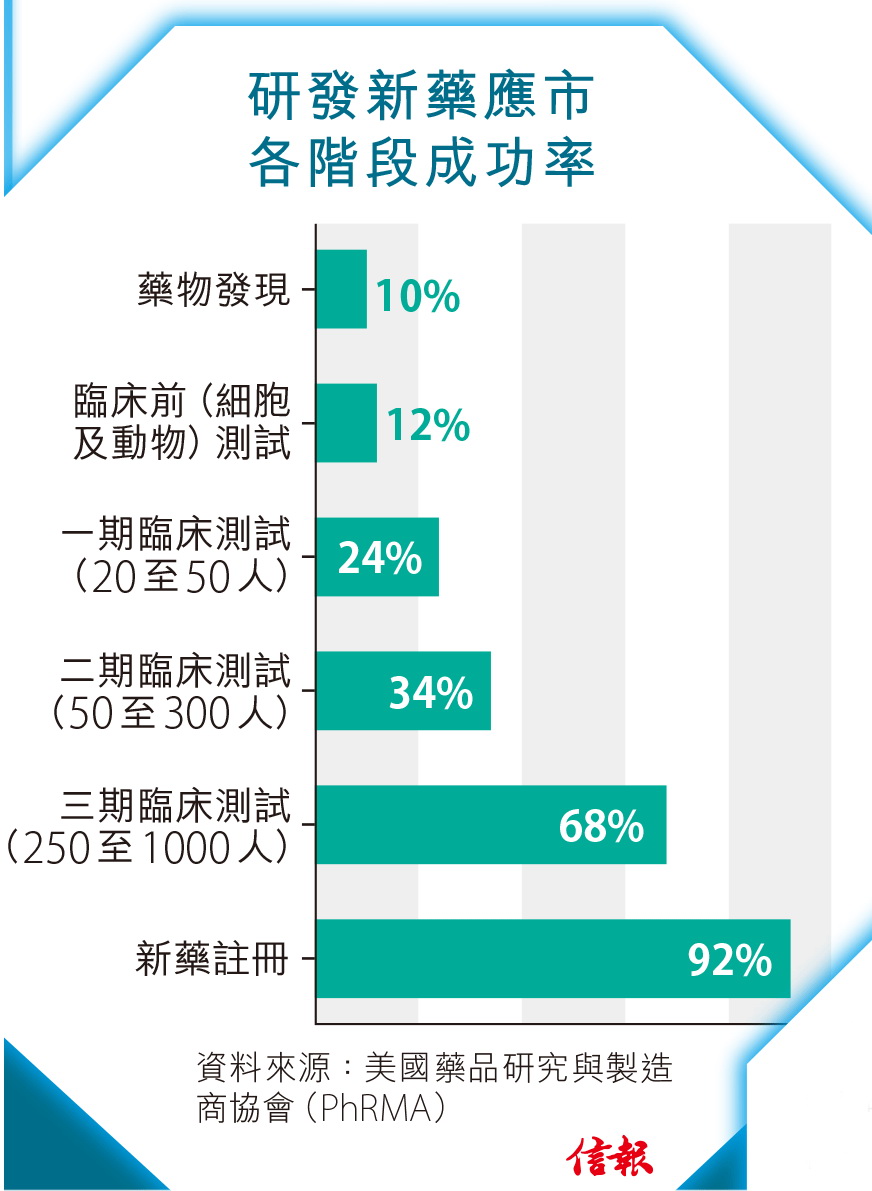

生物科技公司以資本需求大、回本期長著稱,從研發到成功銷售比例不足10%,換言之,夭折率高達九成。雖然投資風險高,但商機高達2.5萬億元以上,它們過往多數只在私人市場募資,或遠赴美國納斯特掛牌,今年開始新增在港交所(00388)上市一途。

惟不論機構投資者或企業同行,均異口同聲擔心有人魚目混珠,把質素不佳的公司提呈上市,並傳授投資心得,首要是勤讀招股書,增加認識。

產品成功應市點石成金

美國藥品研究與製造商協會(PhRMA)研究顯示,一個新藥項目平均融資額高達3.39億美元,可是產品由開始研發,到能成功推出市場的比率不足10%。

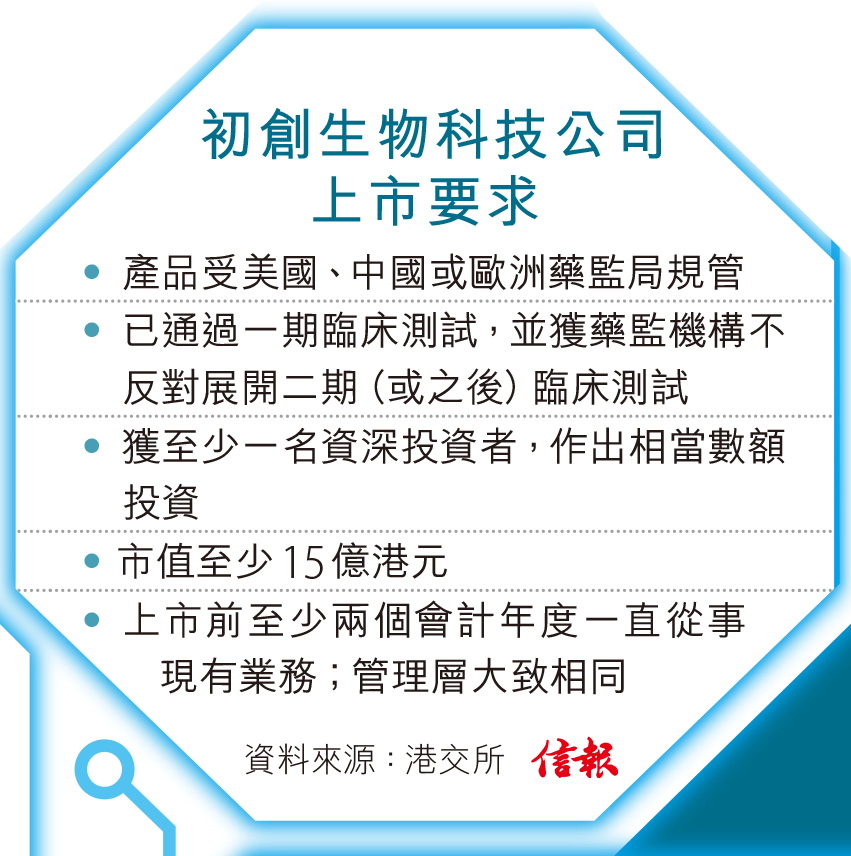

高風險同時帶來可觀回報,據調查機構EvaluatePharma估計,生物醫藥產業市場規模,從2016年的2020億美元(約1.58萬億港元),至2022年有望攀升至3260億美元(約2.54萬億港元),而且一旦研發成功、產品銷售獲利後,公司可望出現爆炸式增長。港交所今年亦正式准許最有資金需求、但未有收入的生物科技公司上市,以捕捉此龐大商機。

梁頴宇建議散戶先熟讀招股書,不應一開始就「瞓身」投資,不妨花一年半載追蹤公司研發進度。(何澤攝)

啓明創投:觀察4年才去馬

啓明創投醫療健康行業投資主管合夥人梁頴宇,投資中港生物科技初創公司已逾20年,從動物測試到三期臨床各階段均有參與。她建議散戶先熟讀招股書,「多讀幾本就會開始懂得分辨哪家公司好」,不應一開始就「瞓身」投資,不妨花一年半載追蹤公司研發進度。

梁頴宇亦大方分享投資失利的往事,當時是她首次投資生科企業,倉卒決定入場,卻無進行獨立盡職審查,最終只能取回75%本金,促使她今後誓要親身查證公司能力,甚至觀察4年才決定去馬。

多名城中富豪近月先後以私人名義入股生物科技公司。梁穎宇舉出美國Theranos造假案,「這麼多人中招,就是因為董事局有前國務卿等大人物」,呼籲投資者不應跟風,應判斷領投的大戶是否本身具有豐富生物科技行業投資往績和經驗。

創科沒有先行者優勢

相比創投基金,長線公共基金看法就更為保守。加州教師退休基金(CalSTRS)旗下規模達200億美元的私募基金,亦曾投資生物科技。CalSTRS投資總監Christopher Ailman承認鮮有成功例子,更自言在創新科技中不再相信先行者優勢(First mover advantage),「每個重大改革中,譬如發明飛機、汽車,先行者並不一定是最後贏家。」

他又說:「我們的經驗是一開始時非常難看得出誰是勝利者。若你早就看到社交媒體會席捲全球,很可能你會將整副身家投資Myspace,這明顯是錯誤。」不止投資者有憂慮,連企業也怕同行魚目混珠。

抗癌藥企珅奧基資深副總裁兼首席商務官包駿憂慮,部分有「搶生意」壓力的內地投行,可能會硬推表面全部合乎標準但科研質素不佳的公司上市。

(系列報道四之三)

採訪、撰文︰黃翹恩

支持EJ Tech

如欲投稿、報料,發布新聞稿或採訪通知,按這裏聯絡我們。